Την στιγμή που απομένουν λίγες ώρες για την διεξαγωγή των αμερικανικών εκλογών η Gold Switzerland προχώρησε σε πολύ ζοφερές προβλέψεις για το μέλλον της παγκόσμιας οικονομίας και ιδιαίτερα των ΗΠΑ στο πρόσφατο report της.

Με βάση την έκθεση της το συνεχές τύπωμα πληθωριστικού χρήματος όχι μόνο από τις ΗΠΑ θα προκαλέσει στο τέλος τον εκμηδενισμό της όποιας αξίας του έχει απομείνει και θα επαναφέρει την οικονομία εμπορευμάτων:

Δηλαδή όσοι διαθέτουν αφθονία πρώτων υλών και ενέργειας, όπως η Ρωσία θα κυριαρχήσουν στην νέα οικονομική κατάσταση.

Όπως είπε ο Βολταίρος το 1729 «Το χάρτινο χρήμα επιστρέφει τελικά στην εγγενή του αξία, στο ΜΗΔΕΝ».

Η Gold Switzerland, αναφέρεται ειδικότερα στις ΗΠΑ και τα μη βιώσιμα ελλείμματα τους, όπως και τα καλπάζοντα επίπεδα χρέους.

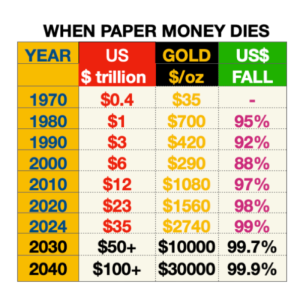

Ο παρακάτω πίνακας δείχνει τα καταστροφικά αποτελέσματα των αμερικανικών οικονομικών πολιτικών τα τελευταία 54 χρόνια.

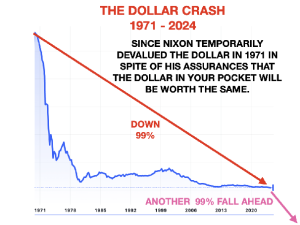

Ένα δολάριο σήμερα εξακολουθεί να αξίζει ένα δολάριο, θα υποστήριζε κάποιος.

Αλλά το δολάριο, 53 χρόνια αργότερα, έχει χάσει το 99% της αγοραστικής του δύναμης.

Αντίθετα, ο χρυσός έχει αυξηθεί 78 φορές από τότε που ο Nixon έκλεισε το παράθυρο χρυσού το 1971.

Όπως εξηγεί η Gold Switzerland, ο χρυσός θα αυξηθεί πολλαπλάσια τα επόμενα χρόνια (προφανώς με διορθώσεις).

Οι Ρωμαίοι αυτοκράτορες που κυβέρνησαν τη Ρωμαϊκή Αυτοκρατορία από το 190 έως το 290 μ.Χ. θα μπορούσαν να υποστηρίξουν το ίδιο – αν και το ασημένιο νόμισμα Denarius πήγε από σχεδόν 100% περιεκτικότητα σε ασήμι στο μηδέν.

Το ίδιο ίσχυε και για τον Friedrich Ebert, τον πρόεδρο της Δημοκρατίας της Βαϊμάρης στις αρχές της δεκαετίας του 1920.

Θα υποστήριζε ότι ένα σήμα είναι πάντα ένα σήμα, ακόμη και όταν έχει χάσει το 100% της αγοραστικής του δύναμης.

Αλλά ο χρυσός δεν λέει ψέματα. Μετρημένη σε πραγματικά χρήματα, μια ουγγιά χρυσού το 1923, άξιζε 87 τρισεκατομμύρια μάρκα.

Σύμφωνα με τον ελβετικό οίκο, μέχρι να πεθάνει ένα νόμισμα υπό το βάρος μιας υπερπληθωριστικής κατάρρευσης, ο δόλος των ηγετών δεν αποκαλύπτεται ποτέ στο κοινό.

Όπως είπε ο Alan Greenspan το 1967:

«Ελλείψει κανόνα χρυσού, δεν υπάρχει τρόπος να προστατευθούν οι αποταμιεύσεις από τον πληθωρισμό. Δεν υπάρχει ασφαλές απόθεμα αξίας…

Η οικονομική πολιτική του κράτους πρόνοιας απαιτεί να μην υπάρχει τρόπος να προστατευτούν οι ιδιοκτήτες του πλούτου.

Αυτό είναι το άθλιο μυστικό των κρατιστών.

Οι ελλειμματικές δαπάνες είναι απλώς ένα σχέδιο για τη δήμευση του πλούτου.

Ο χρυσός στέκεται εμπόδιο σε αυτή την ύπουλη διαδικασία.

Στέκεται ως προστάτης των δικαιωμάτων ιδιοκτησίας.

Αν κάποιος το κατανοήσει αυτό, δεν έχει καμία δυσκολία να κατανοήσει τον ανταγωνισμό των κρατιστών απέναντι στον κανόνα του χρυσού».

Ρίξτε μια ματιά στους παραπάνω πίνακες ξανά, συμβουλεύει ο ελβετικός οίκος.

Αυτά είναι μόνο μερικά παραδείγματα χιλιάδων νομισμάτων που έχουν καταστραφεί σε όλη την ιστορία.

Οι κυβερνήσεις δημιουργούν πληθωρισμό τυπώνοντας χρήμα και επιτρέποντας στο χρηματοπιστωτικό σύστημα να έχει στη διάθεσή του απεριόριστα ποσά πίστωσης μέσω των κλασματικών αποθεματικών.

Για παράδειγμα, οι τράπεζες και άλλα χρηματοπιστωτικά ιδρύματα λαμβάνουν καταθέσεις, για παράδειγμα, 100 δολ. και μπορούν να δανείσουν 10 έως 50 φορές ή 1.000 έως 5.000 δολ. έναντι αυτού.

Σε αυτά προσθέστε τα παράγωγα, τα οποία επιτρέπουν στο σύστημα να δημιουργεί τρισεκατομμύρια δολάρια από τον αέρα.

Αυτό το ανήθικο και εντελώς απείθαρχο χρηματοοικονομικό μοντέλο προσφέρει απεριόριστη μόχλευση στους χρηματοοικονομικούς παίκτες – στις τράπεζες, τα hedge funds, τα private equities ή οποιοδήποτε μέρος του σκιώδους τραπεζικού συστήματος.

Ως αποτέλεσμα το συνολικό παγκόσμιο χρέος των 350 τρισεκατομμυρίων δολαρίων πιθανόν να ανέρχεται σε τετράκις εκατομμύρια, αν, μάλιστα, συμπεριλάβουμε όλα αυτά τα δημιουργικά «οικονομικά όπλα μαζικής καταστροφής», όπως τα ονόμασε ο Warren Buffett. Δείτε παρακάτω την πυραμίδα του χρέους.

Μέχρι τώρα, τα συμβατικά επενδυτικά περιουσιακά στοιχεία όπως οι μετοχές και τα ακίνητα αποτελούσαν εξαιρετική προστασία ως αποτέλεσμα της συνεχούς αύξησης της πίστωσης και της προσφοράς χρήματος. Αλλά το πάρτι φτάνει στο τέλος του.

Όπως αναφέρει η Gold Switzerland, oι αποτιμήσεις των περιουσιακών στοιχείων βρίσκονται πλέον σε επικίνδυνα επίπεδα.

Η ιστορία μας λέει ότι οι μανίες τελειώνουν πάντα άσχημα.

Αλλά κανείς δεν μπορεί να μας πει πότε: Θα είναι αύριο, σε έξι μήνες ή πολλά χρόνια; Μπορούμε να προβλέψουμε το τέλος;

Πάντως, βάσει των ιστορικών δεδομένων, η συντριβή είναι βέβαιο ότι θα συμβεί.

Δυστυχώς, κανείς δεν συνειδητοποιεί ότι αυτήν τη φορά η αγορά θα αποτύχει.

Πολύ λίγοι θα σκεφτούν εναλλακτικές επενδύσεις όπως ο χρυσός για να διατηρήσουν τον πλούτο μέχρι να είναι πολύ αργά.

Μόνο το 0,5% των παγκόσμιων χρηματοοικονομικών περιουσιακών στοιχείων επενδύεται σε χρυσό.

Είναι εντελώς ακατανόητο ότι ο χρυσός έχει αυξηθεί κατά 9,5 φορές.

Αυτόν τον αιώνα, οι επενδυτές δεν το κοιτούν καν.

«Και πάλι, επιτρέψτε μου να το ξεκαθαρίσω – κανένα χαρτονόμισμα δεν επιβίωσε ποτέ, ποτέ, στην ιστορία (στην αρχική του μορφή)» σημειώνει ο ελβετικός οίκος και διερωτάται:

«Πώς η FED, η ΕΚΤ, η BoE (Τράπεζα της Αγγλίας) ή η BoJ (Τράπεζα της Ιαπωνίας) ή οποιαδήποτε άλλη κεντρική τράπεζα μπορεί να σώσει το παγκόσμιο χρηματοπιστωτικό σύστημα έχοντας 2-3 τετράκις εκατομμύρια τοξική έκθεση;

Λοιπόν, μπορούμε να εγγυηθούμε ότι δεν θα το κάνουν».

Να θυμάστε ότι η καταστροφή της αξίας του χρήματος με την εκτύπωση τετρασεκατομμυρίων είναι μια τεχνιτή χρεοκοπία – αν και καμία κεντρική τράπεζα δεν θα το ονομάσει έτσι.

Και η δημιουργία ψηφιακού χρήματος για την κεντρική τράπεζα είναι απλώς μια τεχνική εκτροπή – το χρέος δεν μπορεί ποτέ να διαγραφεί χωρίς να καταστρέψει ολοκληρωτικά την αξία των περιουσιακών στοιχείων που υποστηρίζει.

Έτσι λειτουργεί ένας ισολογισμός ή η διπλογραφική λογιστική.

Ως εκ τούτου, όπως επισημαίνει η Gold Switzerland, το παγκόσμιο χρηματοπιστωτικό σύστημα θα καταρρεύσει.

Οι χώρες BRICS θα υποφέρουν επίσης, αλλά όχι τόσο όσο η Δύση.

Η νέα εποχή θα βασίζεται στα εμπορεύματα. Πάρτε τη Ρωσία, για παράδειγμα, που έχει φυσικά αποθέματα 85 τρισεκ. δολ.

Θα είναι ένας από τους νικητές, δεδομένου πως ο λόγος χρέους προς ΑΕΠ της είναι χαμηλός.

.png)

.jpg)

.jpg)

.jpeg)