Η κρίση στις τράπεζες, που οδήγησε σε χρεωκοπία τρεις περιφερειακές τράπεζες στις ΗΠΑ, έφερε στην επιφάνεια μια νέα φούσκα. Αναλυτές της Bank of America εκπέμπουν σήμα κινδύνου προς επενδυτές που καλούν σε πώληση μετοχών. Την ίδια ώρα, στην Ευρώπη, ο... Γερμανός Καγκελάριος Όλαφ Σολτς υποχρεώθηκε σε παρέμβαση για την Deutsche Bank, που έχασε το 21% της αξίας της.

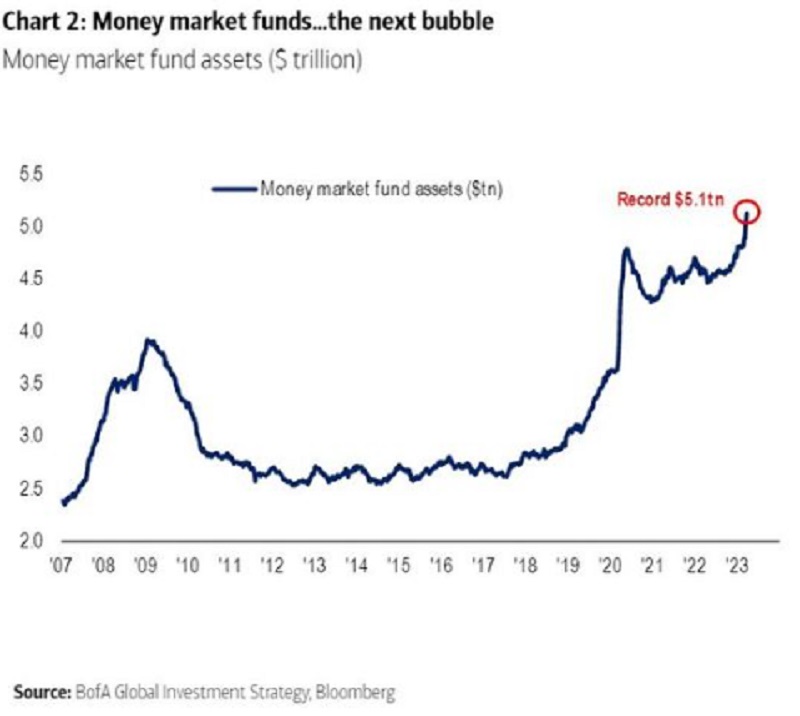

Οι αναλυτές της Bank of America με επικεφαλής τον Michael Hartnett επισημαίνουν ότι τα money market funds αποτελούν το νέο «καυτό» περιουσιακό στοιχείο. Όπως αναφέρουν, τα περιουσιακά στοιχεία υπό διαχείριση σε αυτά τα funds έχουν πλέον ξεπεράσει τα 5,1 τρισεκατομμύρια δολάρια. Είναι, δηλαδή, αυξημένα κατά 300 δισεκατομμύρια δολάρια τις τελευταίες τέσσερις εβδομάδες.

Ανέτρεξαν, επίσης, στις μεγαλύτερες εβδομαδιαίες ροές σε μετρητά από τον Μάρτιο του 2020, διαπιστώνοντας τη μεγαλύτερη εισροή σε διάστημα έξι εβδομάδων προς τα αμερικανικά ομόλογα (treasuries) που υπήρξε ποτέ. Ταυτόχρονα, κατέγραψαν και τη μεγαλύτερη εβδομαδιαία εκροή από ομόλογα επενδυτικής διαβάθμισης, από τον Οκτώβριο του 2022.

Όπως σημειώνουν, σύμφωνα με το Bloomberg, τις τελευταίες δύο φορές που αυξήθηκε το ενεργητικό στα money market funds - ήταν το 2008 και το 2020 - η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) μείωσε τα επιτόκια. Μάλιστα, σημειώνεται ότι ο επικεφαλής αναλυτής της Bank of America, Michael Hartnett, λατρεύει το ρητό: «Οι αγορές σταματούν να πανικοβάλλονται, όταν οι κεντρικές τράπεζες αρχίσουν να πανικοβάλλονται». Ο ίδιος επισήμανε ότι άνοδος του δανεισμού από το εργαλείο εκτάκτου ανάγκης της Fed καταγράφεται ιστορικά περίπου την περίοδο που σημειώνεται ένα μεγάλο χαμηλό στα χρηματιστήρια.

Αλλά σήμερα, υπάρχει μια διαφορά: Ο πληθωρισμός αποτελεί μια πραγματικότητα και οι αγορές εργασίας, όχι μόνο στις ΗΠΑ αλλά και σε άλλες βιομηχανικές χώρες, παραμένουν εξαιρετικά ισχυρές. Η ομάδα της Bank of America μέτρησε 46 αυξήσεις επιτοκίων φέτος. Μεταξύ άλλων αυτές από την Κεντρική Τράπεζα της Ελβετίας, μετά τη διάσωση της Credit Suisse την περασμένη εβδομάδα.

Σύμφωνα με την ομάδα αναλυτών της BofA, η ιστορία λέει στους επενδυτές να πουλάνε με την τελευταία αύξηση των επιτοκίων. «Οι αγορές πίστωσης και τα χρηματιστήρια είναι πολύ άπληστοι για μειώσεις επιτοκίων, δεν φοβούνται αρκετά την ύφεση», σημειώνουν χαρακτηριστικά. Και όταν οι τράπεζες δανείζονται από τη Fed σε περίπτωση έκτακτης ανάγκης, αυστηροποιούν τα πρότυπα δανεισμού. Γεγονός που με τη σειρά του οδηγεί σε μικρότερο δανεισμό. Τι συμβαίνει μετά; Αυτό περιορίζει την αισιοδοξία για τις μικρές επιχειρήσεις, που τελικά χτυπά στην αγορά εργασίας.

«Τυφώνας» σάρωσε τις τραπεζικές μετοχές λόγω Deutsche Bank

Οι τραπεζικές μετοχές υποχώρησαν εκ νέου την Παρασκευή, με τους ευρωπαϊκούς κολοσσούς Deutsche Bank και UBS να πλήττονται από τις ανησυχίες ότι οι ρυθμιστικές αρχές και οι κεντρικές τράπεζες δεν έχουν ακόμη περιορίσει το χειρότερο σοκ στον κλάδο από την παγκόσμια χρηματοπιστωτική κρίση του 2008.

Οι μετοχές της γερμανικής τράπεζας έχασαν το 21% της αξίας τους φέτος - όλα αυτά τις τελευταίες δύο εβδομάδες. Μόνο σήμερα η πτώση ήταν πάνω από 14%.

Οι ευρύτεροι δείκτες πίεσης των χρηματοπιστωτικών αγορών έδειχναν επίσης προειδοποιητικά σημάδια, με το ευρώ να υποχωρεί έναντι του δολαρίου, τις αποδόσεις των ομολόγων να βυθίζονται και το κόστος ασφάλισης έναντι τραπεζικών χρεοκοπιών να αυξάνεται παρά τις προσπάθειες των φορέων χάραξης πολιτικής παγκοσμίως να καθησυχάσουν τους επενδυτές.

«Το υποκείμενο συναίσθημα εξακολουθεί να είναι επιφυλακτικό και σε αυτό το περιβάλλον κανείς δεν θέλει να πάει στο Σαββατοκύριακο με ρίσκο», δήλωσε ο επικεφαλής αναλυτής της Nordea Jan von Gerich. «Είναι πολύ ασταθές και είναι πολύ νωρίς για να πούμε ότι τα πράγματα θα ηρεμήσουν», ανέφερε σύμφωνα με το Reuters.

Το χρέος Additional Tier 1 (AT1) των ευρωπαϊκών τραπεζών - μια αγορά 275 δισεκατομμυρίων δολαρίων που βυθίστηκε στο επίκεντρο του ενδιαφέροντος των επενδυτών κατά τη διάρκεια της διάσωσης της Credit Suisse - δέχθηκε επίσης περαιτέρω πιέσεις πώλησης.

«Οι εξελίξεις στην αγορά AT1 σημαίνουν ότι οι περισσότερες ευρωπαϊκές τράπεζες έχουν κίνητρο σε αυτό το σημείο να εκδώσουν κοινά μετοχικά κεφάλαια, γεγονός που είναι αποδυναμωτικό για τους μετόχους και επίσης ο λόγος για τον οποίο οι τραπεζικές μετοχές επανακαθορίζονται χαμηλότερα», δήλωσε ο Peter Garnry, επικεφαλής στρατηγικής μετοχών της Saxo Bank.

Εν μέσω της αστάθειας της αγοράς, οι Ευρωπαίοι φορείς χάραξης πολιτικής εξέφρασαν την υποστήριξή τους προς τις τράπεζες της ηπείρου, με τον Γερμανό καγκελάριο Όλαφ Σολτς, τον Γάλλο πρόεδρο Εμανουέλ Μακρόν και την επικεφαλής της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ να διαβεβαιώνουν την Παρασκευή ότι το σύστημα είναι σταθερό.

Η υποστήριξή τους ήρθε καθώς οι μετοχές της Deutsche Bank υποχώρησαν για τρίτη ημέρα, σημειώνοντας πτώση άνω του 12% μετά την απότομη αύξηση του κόστους ασφάλισης των ομολόγων της έναντι του κινδύνου χρεοκοπίας.

Οι μετοχές της Deutsche Bank έχασαν το 1 / 5 της αξίας τους

Οι μετοχές της μεγαλύτερης τράπεζας της Γερμανίας έχουν χάσει το ένα πέμπτο της αξίας τους μέχρι στιγμής αυτό το μήνα και το κόστος των πενταετών συμβολαίων ανταλλαγής πιστωτικής αθέτησης (CDS) -μια μορφή ασφάλισης για τους κατόχους ομολόγων- εκτινάχθηκε σε υψηλό τετραετίας την Παρασκευή, με βάση τα στοιχεία της S&P Market Intelligence.

«Η Deutsche είναι μια τράπεζα που είχε τα δικά της προβλήματα με τις ρυθμιστικές αρχές, έχει επίσης δει αστάθεια στα κέρδη της και έχει περάσει από αναδιάρθρωση», δήλωσε ο Paul van der Westhuizen, ανώτερος στρατηγικός αναλυτής της Rabobank.

«Υπάρχει μια θεμελιώδης διαφορά στο ότι η Deutsche έχει επιστρέψει στην κερδοφορία τα τελευταία τρίμηνα, ενώ η Credit Suisse δεν είχε καθόλου κερδοφόρες προοπτικές για το 2023», πρόσθεσε. Η κρίση, ωστόσο, απλώθηκε σε όλο τον κλάδο, με τον δείκτη των κορυφαίων ευρωπαϊκών τραπεζών να υποχωρεί κατά 5,1% και τους βρετανικούς δανειστές να χάνουν 4%, σημειώνοντας πτώση για τρίτη συνεχόμενη συνεδρίαση.

Οι νέες πτώσεις των τιμών στην Ευρώπη ήρθαν καθώς οι επενδυτές αναζητούσαν να δουν μέχρι πού θα έφταναν οι αμερικανικές αρχές για να στηρίξουν τον τραπεζικό τομέα, ιδίως τους εύθραυστους περιφερειακούς δανειστές.

Η υπουργός Οικονομικών των ΗΠΑ Τζάνετ Γέλεν δήλωσε την Πέμπτη ότι οι ρυθμιστικές αρχές των τραπεζών και το υπουργείο Οικονομικών ήταν έτοιμες να προβούν σε ολοκληρωμένες εγγυήσεις καταθέσεων, όπως έκαναν στις χρεοκοπημένες Silicon Valley Bank (SVB) και Signature Bank.

Οι μετοχές των μεγάλων αμερικανικών τραπεζών υποχώρησαν ωστόσο την Παρασκευή, με τις JPMorgan Chase & Co και Bank of America να υποχωρούν κατά 1% στο άνοιγμα των συναλλαγών και τη Morgan Stanley (MS.N) να χάνει 2,9%.

Οι περιφερειακοί δανειστές υποχώρησαν επίσης, με τις First Republic Bank, PacWest Bancorp , Western Alliance Bancorp και Truist Financial Corp μεταξύ 2% και 5% χαμηλότερα.

Σολτς: Δεν υπάρχει λόγος ανησυχίας

Ο Γερμανός καγκελάριος τόνισε πως το τραπεζικό σύστημα στην Ευρώπη είναι σταθερό νε φόντο τις νέες πιέσεις μετοχών του τραπεζικού κλάδου.

«Η Deutsche Bank είναι πολύ κερδοφόρα, δεν υπάρχει λόγος ανησυχίας», συμπλήρωσε.

Ανάλογο μήνυμα έστειλε και ο Γάλλος πρόεδρος Εμανουέλ Μακρόν, επισημαίνοντας ότι οι ευρωπαϊκές τράπεζες είναι σε καλή κατάσταση. «Οι ευρωπαϊκές τράπεζες είναι ισχυρές», δήλωσε σε συνέντευξη Τύπου στις Βρυξέλλες.

Προκλήσεις της UBS

Ο παγκόσμιος τραπεζικός τομέας έχει κλονιστεί μετά την ξαφνική κατάρρευση αυτό το μήνα της SVB και της Signature Bank. Οι υπεύθυνοι χάραξης πολιτικής έχουν τονίσει ότι η αναταραχή είναι διαφορετική από την παγκόσμια χρηματοπιστωτική κρίση πριν από 15 χρόνια, λέγοντας ότι οι τράπεζες είναι καλύτερα κεφαλαιοποιημένες και τα κεφάλαια πιο εύκολα διαθέσιμα.

Αλλά οι ανησυχίες εξαπλώθηκαν γρήγορα και την Κυριακή η UBS έσπευσε να αναλάβει την ελβετική αντίπαλη Credit Suisse, αφού έχασε την εμπιστοσύνη των επενδυτών. Οι ελβετικές αρχές και η UBS κάνουν αγώνα δρόμου για να κλείσουν την εξαγορά μέσα σε μόλις ένα μήνα, σύμφωνα με δύο πηγές με γνώση των σχεδίων.

Διαφορετικές πηγές δήλωσαν στο Reuters ότι η UBS έχει υποσχεθεί πακέτα διατήρησης στο προσωπικό διαχείρισης πλούτου της Credit Suisse στην Ασία για να αναχαιτίσει την έξοδο ταλέντων. Ο χρηματιστηριακός όμιλος Jefferies δήλωσε ότι η εξαγορά της πρώην αντιπάλου της UBS θα αλλάξει μια ιστορία μετοχών που βασίζεται σε χαμηλότερο προφίλ κινδύνου, οργανική ανάπτυξη και υψηλές αποδόσεις κεφαλαίου.

«Όλα αυτά τα στοιχεία, τα οποία οι μέτοχοι της UBS αγόρασαν, χάνονται, πιθανότατα για χρόνια», δήλωσε. Οι μετοχές της UBS υποχώρησαν κατά 5% την Παρασκευή και τα πενταετή CDS της εκτοξεύτηκαν κατά 14 μονάδες βάσης.

Ο τρόπος διάσωσης της Credit Suisse πυροδότησε επίσης ευρύτερες ανησυχίες σχετικά με την έκθεση των επενδυτών στον τραπεζικό τομέα. Η απόφαση να δοθεί προτεραιότητα στους μετόχους έναντι των κατόχων ομολόγων Additional Tier 1 (AT1) αναστάτωσε την αγορά ομολόγων AT1 ύψους 275 δισ. δολαρίων.

Αυτά τα μετατρέψιμα ομόλογα σχεδιάστηκαν για να χρησιμοποιούνται κατά τη διάρκεια των διασώσεων ώστε να αποτρέπεται η επιβάρυνση των φορολογουμένων από το κόστος των διασώσεων.

Στο πλαίσιο της συμφωνίας με την UBS, η ελβετική ρυθμιστική αρχή αποφάσισε ότι τα ομόλογα AT1 της Credit Suisse με ονομαστική αξία 17 δισεκατομμυρίων δολαρίων θα εξαφανίζονταν, προκαλώντας κατάπληξη στις παγκόσμιες πιστωτικές αγορές.

Tα ομόλογα AT1 της Deutsche Bank και της UBS σημείωσαν πτώση της τιμής τους κατά περίπου 6 και 2,5 σεντς, αντίστοιχα, την Παρασκευή, σύμφωνα με τα στοιχεία της Tradeweb.

Ο διευθύνων σύμβουλος της Standard Chartered Bill Winters δήλωσε την Παρασκευή ότι η εξάλειψη των ομολογιούχων της Credit Suisse είχε «βαθιές» επιπτώσεις στους παγκόσμιους τραπεζικούς κανονισμούς.

Στο «κόκκινο» τα CDS

Η Deutsche Bank βρέθηκε την Παρασκευή στο επίκεντρο ενός ακόμη ξεπουλήματος. Η γερμανική τράπεζα υποχωρεί ξανά ενώ τα ασφάλιστρα έναντι κινδύνου πτώχευσής της (CDS) αυξήθηκαν στο υψηλότερο επίπεδο από τότε που δημιουργήθηκαν το 2019.

Άλλες τράπεζες με υψηλή έκθεση στον εταιρικό δανεισμό υποχώρησαν επίσης, με την Commerzbank να χάνει 9% και τη γαλλική Société Générale 7%.

Παράλληλα, ένα ομόλογο μειωμένης εξασφάλισης tier 2 από την Deutsche Bank σημείωσε άνοδο προς την ονομαστική αξία την Παρασκευή, αφού ο δανειστής ανακοίνωσε απροσδόκητα την απόφασή του να το εξαγοράσει νωρίτερα. Σημειώνεται πως τα ομόλογα, που λήγουν το 2028, είχαν υποχωρήσει έως και 90 σεντς μετά την υπόθεση της Credit Suisse. Ενώ οι τιμές είχαν ανακάμψει τις τελευταίες ημέρες, εξακολουθούσαν να μένουν κάτω από το 100, περίπου στο 94.

Έκτακτη σύγκληση του εποπτικού συμβουλίου στις ΗΠΑ

H Τζάνετ Γέλεν, υπουργός Οικονομικών των ΗΠΑ, προήδρευσε κεκλεισμένων των θυρών συνεδρίασης του Συμβουλίου Eπίβλεψης Χρηματοπιστωτικής Σταθερότητας (FSOC) την Παρασκευή. Η ανακοίνωση του αμερικανικού υπουργείου δεν έδωσε περαιτέρω πληροφορίες για το αντικείμενο της συνεδρίασης, η οποία πραγματοποιήθηκε δύο εβδομάδες μετά την πτώχευση της Silicon Valley Bank.

Όπως μετέδωσαν ξένα ΜΜΕ, το σώμα, το οποίο αποτελείται από τη Γέλεν και τους επικεφαλής της Fed, της FDIC και της SEC, συνεδριάζει τακτικά για να συζητήσει τη σταθερότητα και τη ρύθμιση του χρηματοπιστωτικού συστήματος.

Ευρωπαίοι ηγέτες και Λαγκάρντ διαβεβαιώνουν για την ανθεκτικότητα του τραπεζικού συστήματος

Ο ευρωπαϊκός τραπεζικός τομέας είναι «ανθεκτικός», αναφέρουν οι Ευρωπαίοι ηγέτες στην κοινή ανακοίνωση που εξέδωσαν μετά τη Σύνοδο Κορυφής για το ευρώ που πραγματοποιήθηκε στις Βρυξέλλες.

«Η Τραπεζική Ένωση έχει ενισχύσει σημαντικά την ανθεκτικότητα του τραπεζικού συστήματος της ΕΕ. Ο τραπεζικός μας τομέας είναι ανθεκτικός, με ισχυρές θέσεις κεφαλαίου και ρευστότητας. Ζητούμε συνεχείς προσπάθειες για την ολοκλήρωση της Τραπεζικής μας Ένωσης», σημειώνουν στη δήλωσή τους οι 27 Ευρωπαίοι ηγέτες που συναντήθηκαν σήμερα στις Βρυξέλλες για μια Σύνοδο για το ευρώ σε περιεκτική μορφή.

Οι Ευρωπαίοι ηγέτες αναφέρουν ότι συζήτησαν για την οικονομική και χρηματοπιστωτική κατάσταση, τονίζοντας: «Οι οικονομίες μας μπήκαν στο 2023 με πιο υγιείς βάσεις απ' ό,τι αναμενόταν προηγουμένως, παρά τον υψηλό πληθωρισμό και τις τιμές της ενέργειας. Παραμένουμε προσηλωμένοι στον στενό συντονισμό των οικονομικών μας πολιτικών, με στόχο την αύξηση της ανθεκτικότητας των οικονομιών μας».

Λαμβάνοντας υπόψη την επιστολή του Προέδρου του Eurogroup της 20ης Μαρτίου 2023, η Σύνοδος Κορυφής για το Ευρώ, καλεί το Eurogroup να συνεχίσει να παρακολουθεί στενά τις οικονομικές εξελίξεις. «Το πλαίσιο οικονομικής διακυβέρνησης αποτελεί βασικό πυλώνα της αρχιτεκτονικής της Οικονομικής και Νομισματικής Ένωσης, υποστηρίζοντας τη σταθερότητα του ευρώ και την ανθεκτικότητα της οικονομίας της ζώνης του ευρώ», αναφέρουν στη συνέχεια.

Στην ίδια δήλωση επισημαίνεται ότι μια ισχυρή ευρωπαϊκή χρηματοοικονομική αρχιτεκτονική είναι αποφασιστικής σημασίας για την προσέλκυση βιώσιμων επενδύσεων, την υποστήριξη της καινοτομίας και της δημιουργίας θέσεων εργασίας και την ταχεία προώθηση της πράσινης και ψηφιακής μας μετάβασης. «Οι περαιτέρω ανεπτυγμένες κεφαλαιαγορές συμβάλλουν στη βελτίωση της μακροοικονομικής διαχείρισης στην Οικονομική και Νομισματική Ένωση. Ζητούμε να ενταθούν οι συλλογικές προσπάθειες, με τη συμμετοχή φορέων χάραξης πολιτικής και συμμετεχόντων στην αγορά σε ολόκληρη την Ένωση, για την προώθηση της Ένωσης Κεφαλαιαγορών», αναφέρεται στην ίδια δήλωση.

Η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) Κριστίν Λαγκάρντ διαβεβαίωσε νωρίτερα για τη σταθερότητα του τραπεζικού συστήματος της ευρωζώνης τους ηγέτες της ΕΕ που συνεδρίασαν στις Βρυξέλλες, την ώρα που οι φόβοι για μια νέα χρηματοπιστωτική κρίση προκαλούν σήμερα πτώση στις αγορές.

«Ο τραπεζικός τομέας της ευρωζώνης είναι ανθεκτικός επειδή διαθέτει σταθερές θέσεις σε όρους κεφαλαίου και ρευστότητας», δήλωσε η Λαγκάρντ απευθυνόμενη στους ηγέτες κρατών και κυβερνήσεων της Ευρωπαϊκής Ένωσης, σύμφωνα με ευρωπαίο αξιωματούχο.

.jpeg)